CASE1

住宅ローンの返済について

過剰だった借入額・・・そもそも支払える額ではなかった?

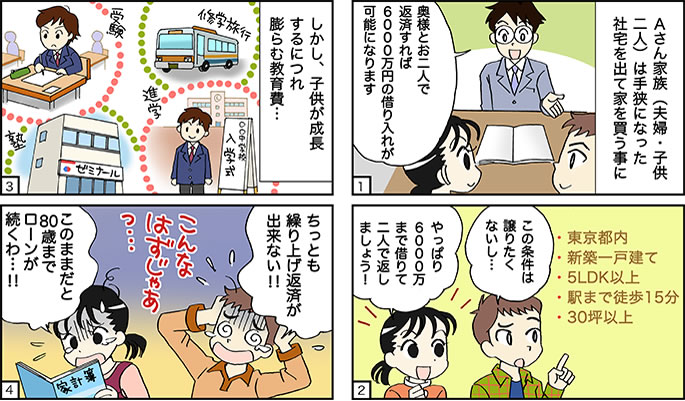

Aさんは中小企業に勤務の45歳。2人のお子様と奥様の4人家族。長男が来年から小学校に入学するのを期に、手狭になった社宅を出て住宅を購入することを決断しました。

Aさんのご年収は700万円、銀行に相談したところ「ご主人様お一人だと35年ローンで5,200万円までの貸出が限界です。奥様のパート収入を合算すれば6,000万円まで借入可能です」とのことでしたが、あまり借入を多くするのも不安だったので、ご主人単独で借入できる金額を上限になるべく安い物件から探すことにしました。

住居に対する希望条件は、新築一戸建て、東京都内、駅まで徒歩15分以内、土地30坪以上、ご両親の同居の可能性があり、5LDK以上の間取り、これら譲れない条件が価格を押し上げ、とても5,200万円の借入額でも物件は見つかりませんでした。 本当はここで優先順位を整理して希望を絞り込むべきだったのですが、借り入れを増やすことが可能であることが裏目に出て理想を追い求めすぎてしまい結局は奥様の収入も合算した借入額6,000万円で物件を購入しました。

そのあとは言うまでもありません。80歳まで続く住宅ローンを少しでも短縮しようと繰り上げ返済を行おうとしましたが、膨らむ教育費で一向にお金が貯まりません。しかも定年後にも教育費がかかる始末。もし、退職金が出なかったら・・・

FPからの助言

借入額には金融機関が決定すべき「返済可能額」とご自身の収支を考慮して決定すべき「返済可能額」があります。今回のケースは試算もせずに金融機関が判断する「借入可能額」で借り入れてしまったのが大きな過ちです。特に考慮しなければいけなかったのが、完済時の年齢です。ほとんどの金融機関が80歳までの返済期間で貸出を行っておりますが、現実的には定年後の年金で支払うには限界があります。

まず、長くても70歳までの返済期間で「返済可能額」の算出を行うべきです。そして少なくとも繰り上げ返済で5年の返済期間を短縮して、後に延期される定年65歳までには完済できる計画を立てるべきです。さらに、教育費を筆頭に将来に必要となるあらゆる支出を想定し、それでも余裕ある計画をたてることが必要なのではないでしょうか。

「返済可能額」の算出は、現時点での収入と支出と年齢、さらに「将来の人生設計」をお伺い出来ればご提案することが可能です。お気軽にご相談ください。